2015. február/3. változat

Megjelenési dátum: 2015. február 09.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

A 2015. február/3. verzió az alábbi módosításokat tartalmazza a 2015. február/2. változathoz képest:

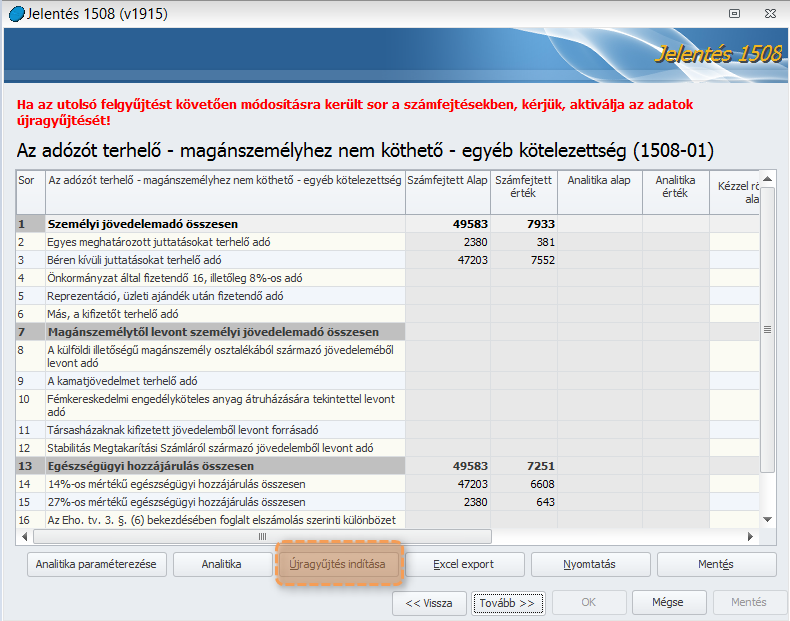

1508-as adatszolgáltatással kapcsolatos módosítások

Kulcs-Bér Light, Kompakt és Prémium verzióban elérhető funkció

2015.01.01-től a 1508A-01-01-es lap 15. sorában kell feltüntetni a 27%-os Eho összegét abban az esetben is, ha a béren kívüli juttatás havi összege meghaladja az szja tv. 71.§-ban meghatározott mértéket. Ez az alábbi összeghatárokat jelenti a gyakran előforduló juttatások esetében:

- Munkáltató telephelyén működő étkezőhelyen meleg étkezés biztosítása 12.500 Ft/hó

- Erzsébet- utalvány 8000 Ft/hó

- Önkéntes kölcsönös nyugdíjpénztári befizetés (minimálbér 50%-a) 52.500 Ft/hó

- Önkéntes kölcsönös egészségpénztári befizetés (minimálbér 30%-a) 31.500 Ft/hó

- SZÉP- kártya szálláshely alszámla 225.000 Ft/év

- SZÉP- kártya vendéglátás alszámla 150.000 Ft/év

- SZÉP- kártya szabadidő alszámla 75.000 Ft/év

Amennyiben a béren kívüli juttatások mértéke, az Önök cégénél meghaladja a felsorolt esetek valamelyikében vagy a 71.§-ban szereplő további juttatások esetében a megadott mértéket és már elkészítették a 2015. január havi 1508-as adatszolgáltatást kérem, szíveskedjenek az ellenőrizni és szükség esetén helyesbíteni.

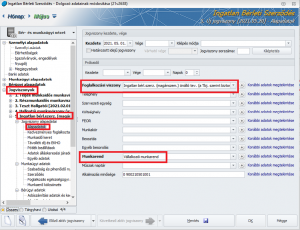

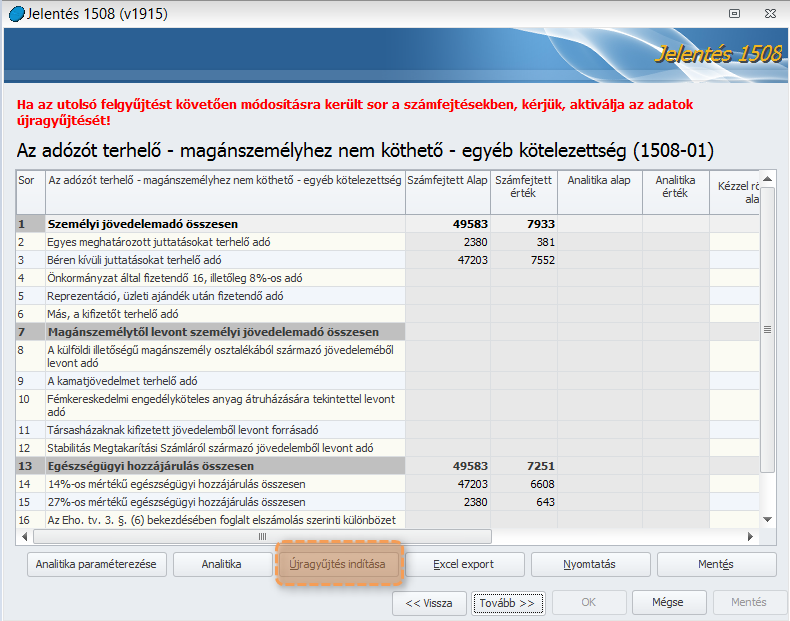

A helyes adatszolgáltatáshoz, a korábban már felgyűjtött adatok ismételt felgyűjtése szükséges, amelyet az „Újragyűjtés gomb” megnyomásával tudnak elvégezni:

Újragyűjtés lehetősége

2015. február/2. változat

Megjelenési dátum: 2015. február 05.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

Újdonságok, fejlesztések

1508-as adatszolgáltatással kapcsolatos módosítások

Kulcs-Bér Light, Kompakt és Prémium verzióban elérhető funkciók

- 2015.01.01-től módosításra került a béren kívüli juttatások közterheinek elszámolása és megfizetése az alábbiak szerit: „A dolgozó jogviszonyának megszűnése esetén a 14%-os és a 27%-os mértékű egészségügyi hozzájárulás különbözeteként keletkező közterhet a jogviszony megszűnés hónapjának kötelezettségeként kell elszámolni és megfizetni.”

A 1508-as adatszolgáltatáson a különbözetet a 1508A-01-01-es lap 15. sorában kell feltüntetni. A frissítés letöltését követően, ennek megfelelően működik az adatszolgáltatás a Kulcs-Bér programból.

- Pontosításra került az ingatlan bérbeadással kapcsolatos 465-ös sor felgyűjtése. A frissítés letöltését követően megfelelően kerülnek felgyűjtésre a költségelszámolással csökkentett összegek.

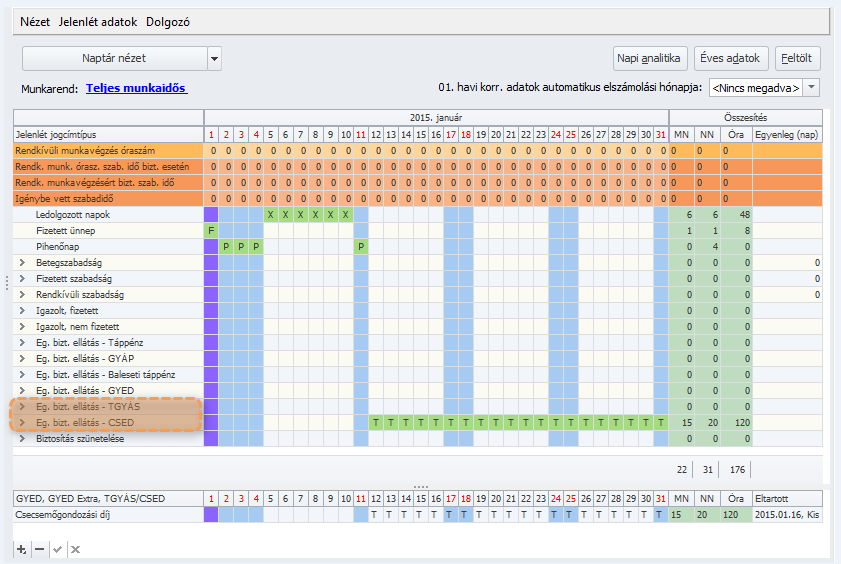

Új távollét jogcím: CSED

Kulcs-Bér Light, Kompakt és Prémium verzióban elérhető funkció

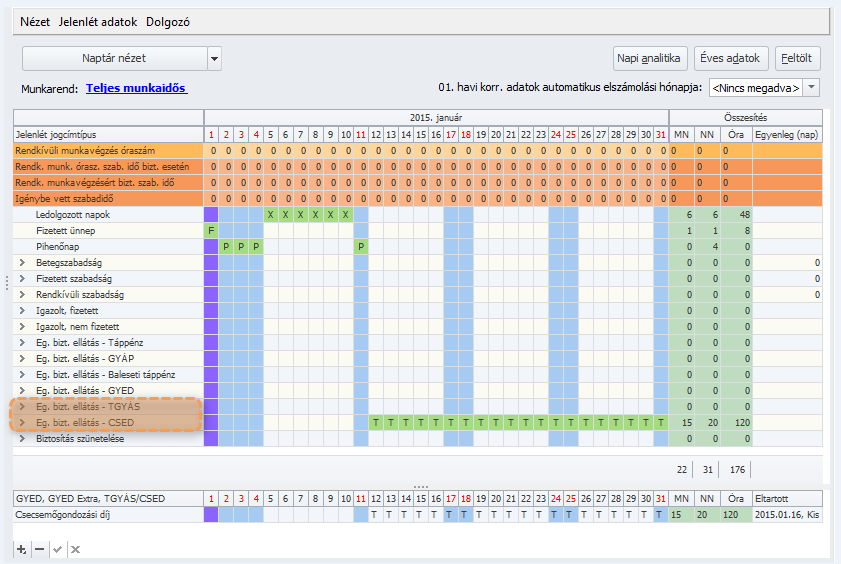

A korábbi verziókban több módosítás is történt a Terhességi gyermekágyi segély, Csecsemőgondozási díjjá történő átnevezésével kapcsolatban. Tekintettel arra, hogy a negyedéves Egészségbiztosítási statisztikán a két ellátást elkülönítve kell feltüntetni, ezért a Kulcs-Bér program legfrissebb verziójának letöltését követően lehetőséget biztosítunk a Csecsemőgondozási díj távollét jogcím kiválasztására a jelenlét adatok között, valamint a táppénz ellátások között is ilyen néven szerepel az idei évben megállapított ellátás.

Távolléti jogcímek (TGYÁS, CSED)

Fontos!

Amennyiben 2015. évben ilyen jellegű ellátás került megállapításra, kérjük a TGYÁS jogcím helyett CSED megnevezéssel szíveskedjenek megismételni az ellátás számfejtését.

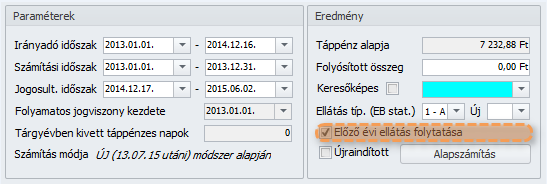

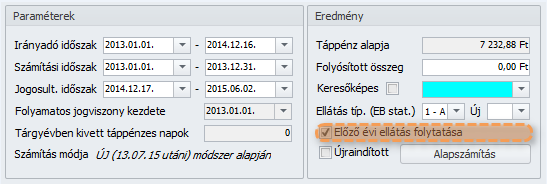

Terhességi- gyermekágyi segély jogcím számfejtésekor mindenkép szükséges jelölni, hogy előző évről áthúzódó esetről van szó, csak ezen opció kiválasztásával lehetséges az ellátás számfejtésének mentése, mivel a program figyeli, hogy megfelelő jogcímen történjen az elszámolás:

Előző évi ellátás folytatása jelölő

OEP adatszolgáltatások

Kulcs-Bér Prémium verzióban elérhető funkció

A verzió letöltését követően elérhető a programból az OEP honlapján 2015. 02. 04-én publikált havi adatszolgáltatások:

- Egészségbiztosítási Statisztikai Jelentés (1514. sz.)

http://www.oep.hu/felso_menu/szakmai_oldalak/penzbeli_ellatas/kifizetohelyeknek/kifizetohelyi_statisztika

- Társadalombiztosítási kifizetőhelyek által folyósított ellátások elszámolása (EB14-E1/2015.)

http://www.oep.hu/nyomtatvanytar?formcase=&formuser=521658

Havi KSH adatszolgáltatás (2238) fájl formátum aktualizálása

Kulcs-Bér Kompakt és Prémium verzióban elérhető funkció

Az adatszolgáltatásban nem történt változás 2015-ben a 2014. évhez képest, azonban az ELEKTRA- keretrendszerben történt fejlesztés miatt szükségessé váltak módosítások a Kulcs-Bér program által előállított XML állományban, amelyek a frissítés letöltését követően elérhetőek.

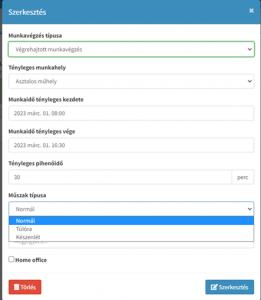

Új jövedelem jogcím paraméterezési lehetőség: bérpótlék alap megállapítás, tényleges ledolgozott órák alapján

Kulcs-Bér Prémium verzióban elérhető funkció

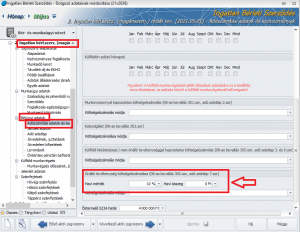

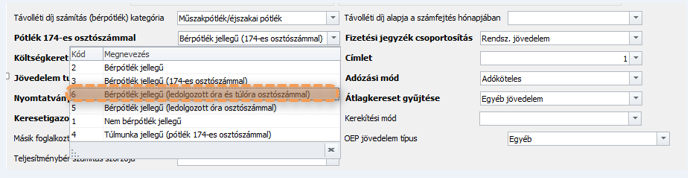

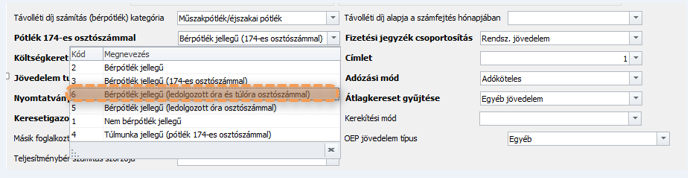

A jövedelem jogcímek paraméterezésénél lehetőséget nyújt a program a frissítés letöltését követően, hogy a bérpótlék alapja ne csak a munkarend óraszámával, vagy a 174-es osztószám használatával kerülhessen megállapításra, hanem a ténylegesen ledolgozott órák, illetve a ledolgozott órák+ túlóra óraszám összegének osztószámként történő alkalmazásával.

Az új beállítás elérhető a Törzskarbantartás/ Közös törzsek/ Jövedelem jogcím beállítások szekcióban a „Pótlék 174-es osztószámmal” paraméterezési lehetőségnél:

Bérpótlék alap tényleges ledolgozott órák alapján

Példa: A dolgozó februári jövedelme 150.000 Ft, ebben a hónapban dolgozott 160 órát, és volt 15 óra túlórája. Ha 40 órára 30%-os délutáni műszakpótlékot akarunk számfejteni, amely alapjának megállapításánál a ledolgozott órákat és a túlórát együttesen akarjuk figyelembe venni, a következő képen alakul a dolgozó elszámolása:

150.000/(160+15)*40*0,3= 150.000/175*40*0,3= 10.286 Ft

Fontos! A fenti paraméterezés, csak abban az esetben ajánlott, ha a munkavállaló számára bizonyíthatóan kedvezőbb bérezést eredményez, mint az Mt. előírása alapján készített elszámolás.

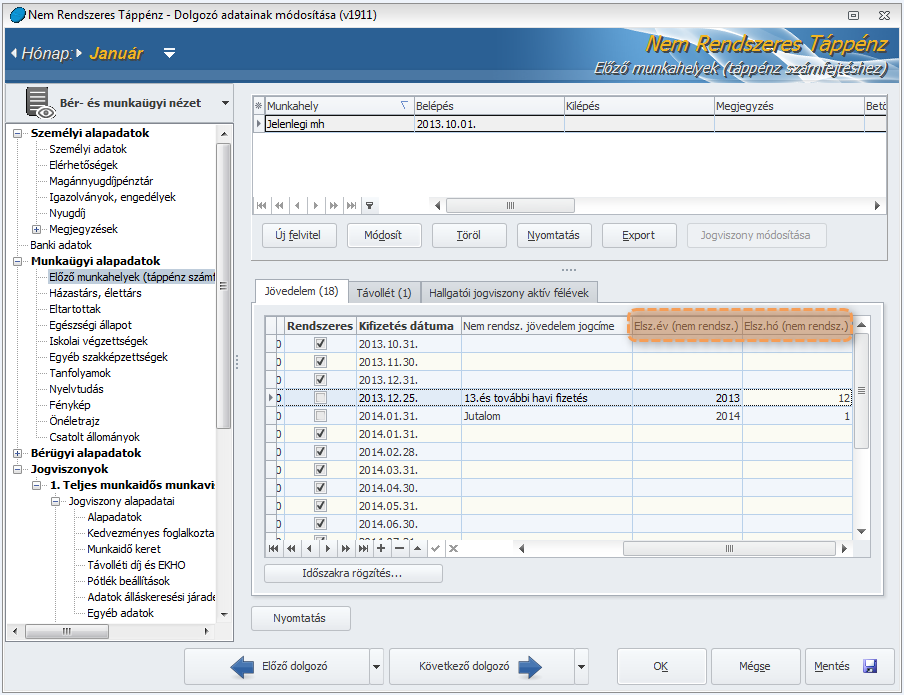

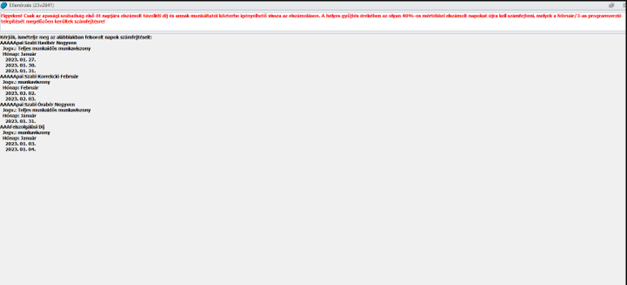

Nem rendszeres jövedelmek kezelésének optimalizálása a táppénz alap megállapítása során

Kulcs-Bér Kompakt és Prémium verzióban elérhető funkció

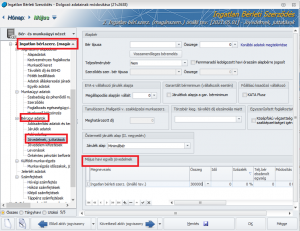

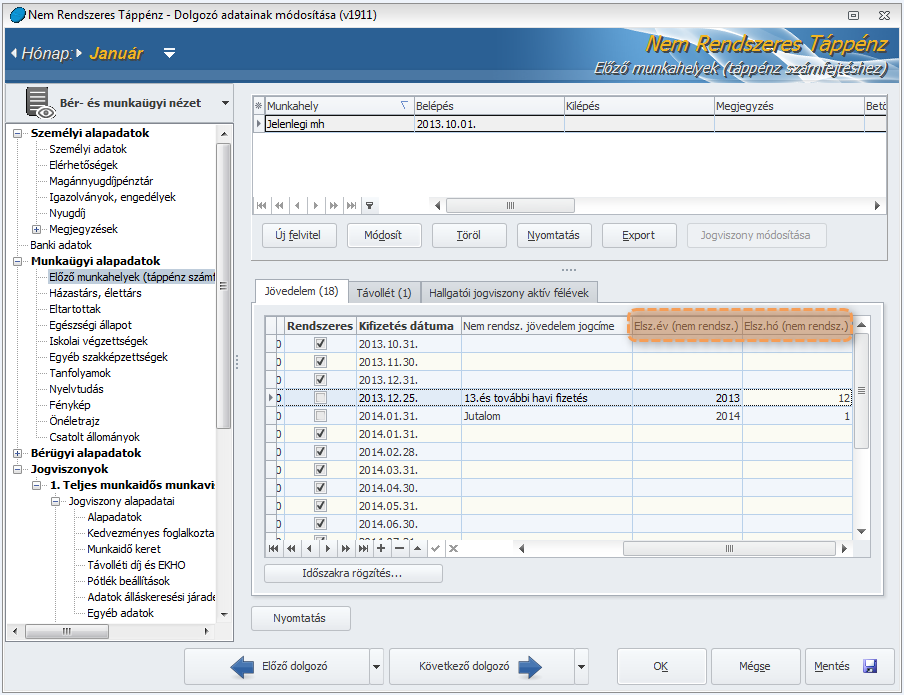

A 2015.01.01-től hatályos táppénz számfejtési módszer nem tesz különbséget rendszeres-, és nem rendszeres jövedelmek között. Ennek értelmében a nem rendszeres jövedelmet a NAV- hoz történt adatszolgáltatás hónapjában kell figyelembe venni. Tekintettel arra, hogy a nem rendszeres jövedelem kifizetésének dátuma nem minden esetben teszi egyértelművé az elszámolás hónapját ezért új beállítási lehetőség kerül bevezetésre a „Munkaügyi alapadatok/ Előző munkahelyek (táppénz számfejtéshez)” szekcióban.

A számfejtett nem rendszeres jövedelmeknél meg tudjuk határozni, hogy melyik hónapban lett számfejtve, viszont az előző munkahelyek esetében nem, mert ott csak egy kifizetés dátum van. Ezért szükséges itt az elszámolási hónap megadása mostantól a nem rendszeres jövedelmek esetében. Két új mező került a felületre: Elsz.év és hónap (nem rendsz.)

Új mezők

A verzió letöltését követően a két új mező az adatbázis frissítése során feltöltésre kerül a kifizetés dátuma alapján a következő módon:

- ha a kifizetés dátuma 1-10, akkor az előző hónap,

- minden más esetben a tárgyhónap lesz az elszámolás hónapja.

Ez csak akkor szorulhat felhasználói korrekcióra, amennyiben az adott nem rendszeres jövedelem hóközben lett kifizetve elseje és tizedike között. Ebben az esetben a hónapot meg kell növelni eggyel.

Rendszeres jövedelmeknél ezt az adatot nem kell tölteni.

Táppénz számfejtés „kedvezményszabály” alkalmazásának optimalizálása (Eb. tv. 48.§(5))

Kulcs-Bér Prémium verzióban elérhető funkció

A frissítés letöltését követően az Eb törvény 48.§(5) bekezdése az alábbi szabályozást tartalmazza:

„(5) Ha a biztosított a táppénzre jogosultság kezdő napját közvetlenül megelőző harmadik hónap utolsó napjától a táppénzre jogosultságot közvetlenül megelőző év első napjáig terjedő időszakban azért nem rendelkezik legalább 180 naptári napi jövedelemmel, mert legalább 180 napig táppénzben, baleseti táppénzben, csecsemőgondozási díjban vagy gyermekgondozási díjban – kivéve a méltányosságból megállapított ellátásokat – részesült, a táppénz naptári napi összegét az utolsóként megállapított ellátás alapjának figyelembevételével kell megállapítani, ha az a szerződés szerinti jövedelménél kedvezőbb. Az ellátások idejének összeszámításánál csak azt az időszakot lehet figyelembe venni, ameddig a biztosítási idő a 48/A. § (1) bekezdése szerint folyamatos.”

A frissítés letöltését követően, amennyiben a munkavállalónak a fenti okok valamelyikére tekintettel, nem volt meg a 180 naptári napi jövedelme, azonban rendelkezik 180 naptári nap folyamatos (48/A.§(1) biztosítási idővel, a megállapításra kerülő ellátás alapja az utolsóként megállapított ellátásalapjával megegyezik, amennyiben az kedvezőbb, mint a szerződés szerinti jövedelem.

A módosítást követően akkor is az előző ellátás alapjának figyelembe vételével történik az ellátás alapjának megállapítása, ha a számítási időszakban rendelkezik a munkavállaló 30 naptári napot meghaladó jövedelemmel.

Választható „Adóelőleg nyilatkozat” NAV és OEP felé

Kulcs-Bér Prémium verzióban elérhető funkció

Jelenleg a NAV és az OEP honlapokon kismértékben eltérő adattartalommal található meg az Adóelőleg nyilatkozat, ahogy arra már korábban felhívtuk az Önök figyelmét. Az OEP Ellenőrzési Főosztályától az alábbi felvilágosítást kaptuk ezzel kapcsolatban:

„Tisztelt Hölgyem!

Hivatkozással az Országos Egészségbiztosítási Pénztárhoz 2015. január 12-én, elektronikus úton érkezett megkeresésére, az alábbi tájékoztatást adom.

Amennyiben a biztosított a családi kedvezményt a munkáltató által folyósított jövedelemből kívánja érvényesíteni, a Nemzeti Adó- és Vámhivatal által rendszeresített Adóelőleg nyilatkozatot kell használni. Az Országos Egészségbiztosítási Pénztár honlapján található Adóelőleg nyilatkozat akkor használható, ha az igénylő részére a Fővárosi/Megyei Kormányhivatal Egészségbiztosítási Pénztári Szakigazgatási Szerve pénzbeli ellátást folyósít, és az igénylő a családi kedvezményt a pénzbeli ellátásból levont adóelőlegből kívánja érvényesíteni.

Kérem tájékoztatásom elfogadását.

Budapest, 2015. február 2.

Tisztelettel:

Országos Egészségbiztosítási Pénztár

Pénzbeli Ellátási és Ellenőrzési Főosztály”

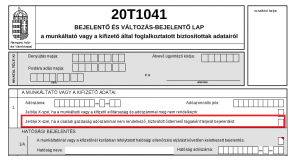

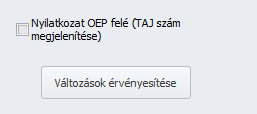

A fentieket szem előtt tartva a legfrissebb verzió letöltését követően lehetőség nyílik az „Adóelőleg nyilatkozat” mind két formában történő kinyerésére a Kulcs-Bér programból. Alapértelmezettként a NAV által használt nyilatkozat érhető el a programból, azonban jelölhető, ha az OEP által használt nyomtatványt kívánják kinyerni a programból: „Nyilatkozatok/ Családi kedvezmény érvényesítése” menüpont kiválasztását követően, a nyomtatás előtt van lehetőség szükség esetén a beállított nyomtatvány módosítására:

Beállítási lehetőség

|

Hasznos volt az információ?

|

|

|