Küldje el ezt a cikket!

Küldje el ezt a cikket!

Kulcs-Bér 2014. januári verzió (1765)

Megjelenési dátum: 2013. december 20.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

![]()

A 2014-es program telepítése után – bármelyik 2014-es cégbe- belépve a Karbantartás opcióból futtatható az évnyitás. A funkció segítségével a 2013-as év adatainak átvételére van lehetőség. elegendő egy céget létrehozni 2014-ben, mert az évnyitás során lehetőség van az összes 2013-as cég csoportos felvitelére. Az évnyitásról részletes- aktualizált- leírást itt talál: Évnyitás 2014

![]()

2014. évi törvényi és jogszabályi változások

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióMinimálbér és Garantált bérminimum

2014-es évben a szakképzettséget nem igénylő munkakörök esetében – teljes munkaidő esetén – a legkisebb adható bruttó jövedelem összege 98 ezer forintról 101 500 forintra emelkedett, a szakképzettséget igénylő munkakörök betöltése esetén a teljes munkaidőre meghatározott legkisebb adható munkabér összege 114 ezer forintról 118 000 forintra változott.

Minimálbér 2014 -ben : 101 500 forint/hónap

Garantált bérminimum 2014-ben : 118 000 forint/hónap

Egészségügyi szolgáltatási járulék

Az egészségügyi szolgáltatási járulék mértéke inflációt követő mértékben, 2014. január 1-től havi 6 810 forintra (napi 227 forintra) emelkedik.

Családi járulékkedvezmény

2014 -re kiterjesztették a családi adóalap kedvezményt a járulékokra is. Ennek megfelelően az 1997 .évi LXXX. tv. azaz az Tbj. változott. Fontos tudnivaló, hogy a családi járulékkedvezményt kizárólag biztosítottként lehet igénybe venni, illetve szja köteles jövedelem esetén!

A családi járulékkedvezmény érvényesítése, és számítása:

Az érvényesíthető családi adóalap kedvezmény összege nem változik 2014-ben sem:

a) egy és kettő eltartott esetén 62 500 forint,(/eltartott)

b) három és minden további eltartott esetén 206 250 forint.(/eltartott)

Személyi jövedelemadó tekintetében marad az adóalap kedvezmény, tehát továbbra is a személyi jövedelemadó előleg alapját lehet vele csökkenteni.

A Családi járulékkedvezmény esetében viszont nem a járulék alapot kell csökkenteni, hanem a kiszámított járulékösszeget, az szja tekintetében nem érvényesített kedvezmény 16 % -val.

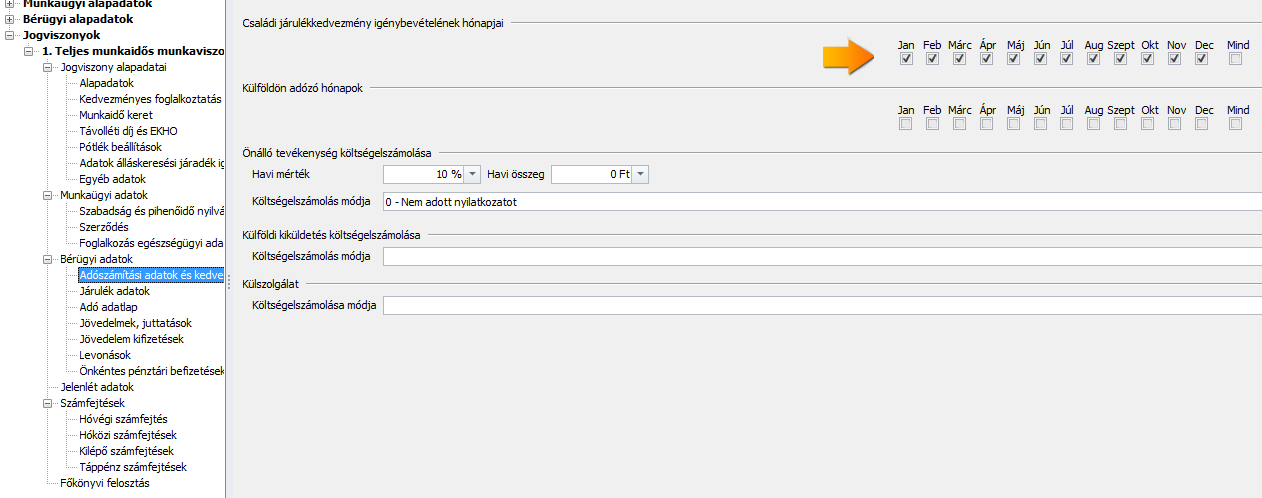

A családi adóalap és járulékkedvezmény nyilatkozat is aktualizálva lett a programban, amely elérhető a „Nyilatkozatok” pontból. Fontos, hogy a nyilatkozat, és a hatályos jogszabályok alapján a munkavállaló arról is nyilatkozhat, hogy nem kéri a járulékkedvezmény érvényesítését. Ennek megfelelően új sorral bővült a dolgozó Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények opció. A járulékkedvezmény érvényesítése jelölés itt végezhető el a leadott nyilatkozatok alapján. Új dolgozó rögzítésekor, illetve az előző évről átnyitott dolgozók esetén is alapértelmezetten bejelölésre kerül. A járulékkedvezmény kizárólag akkor érvényesül, ha az adószámítási adatok és kedvezmények opcióban családi adóalap is rögzítve van. Egyéb esetben nem befolyásolja a számfejtést.

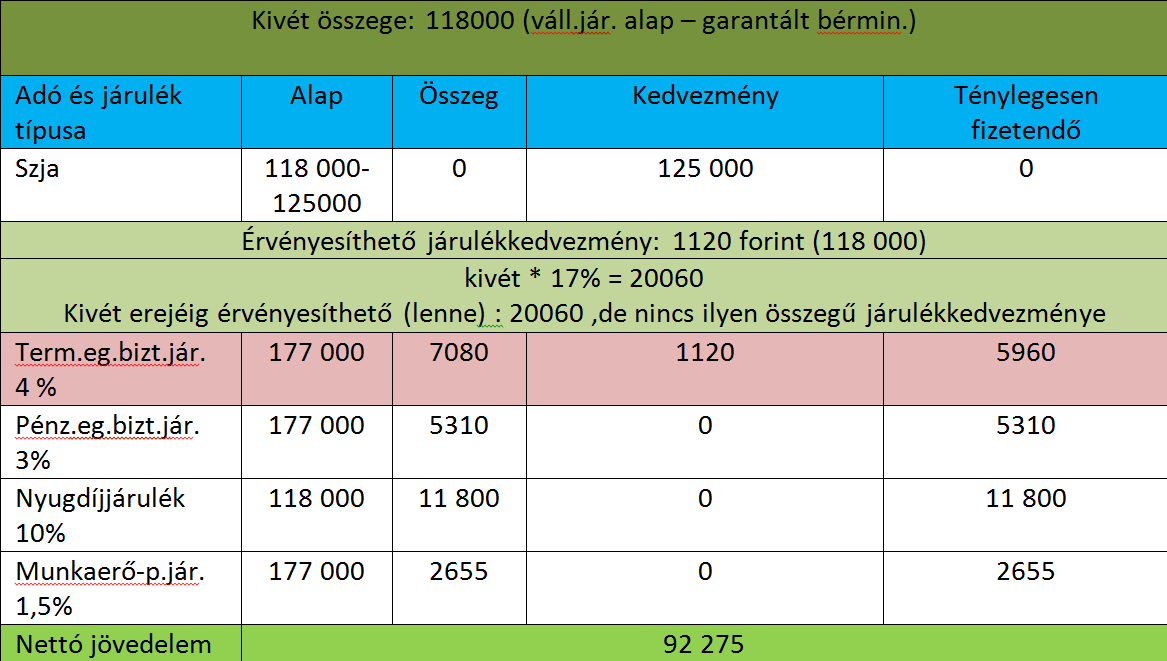

Példa:

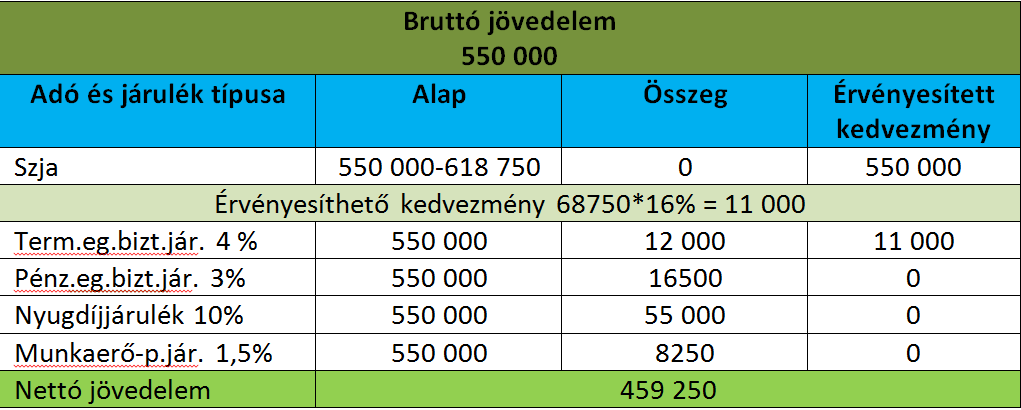

- Képviselő Fánknak 550 000 forint a bruttó bére, és van három gyermeke, azaz 206 250 * 3 = 618 750 forintot lehet érvényesítenie az szja alapból havonta.

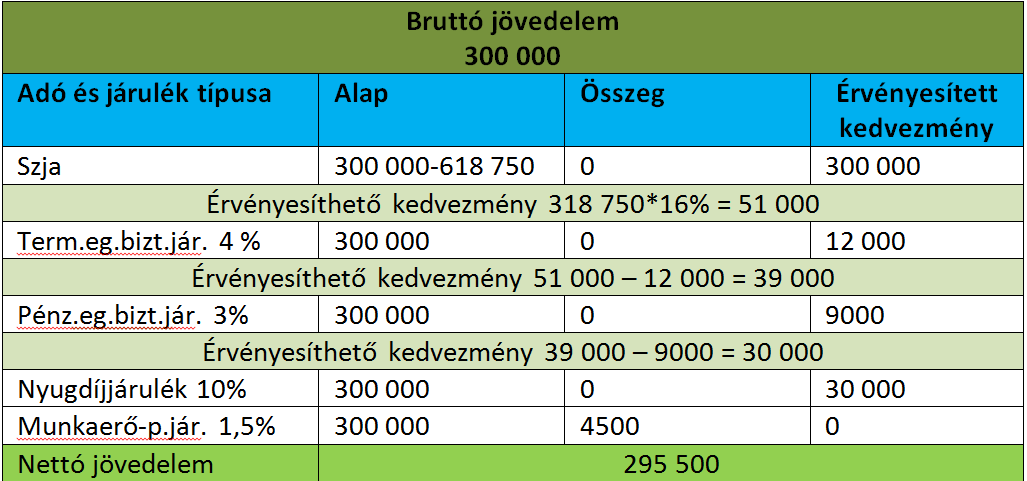

Hogyan alakul például bruttó 300 000 forintos havi bér mellett egy 3 gyermekes szülő kedvezménye?

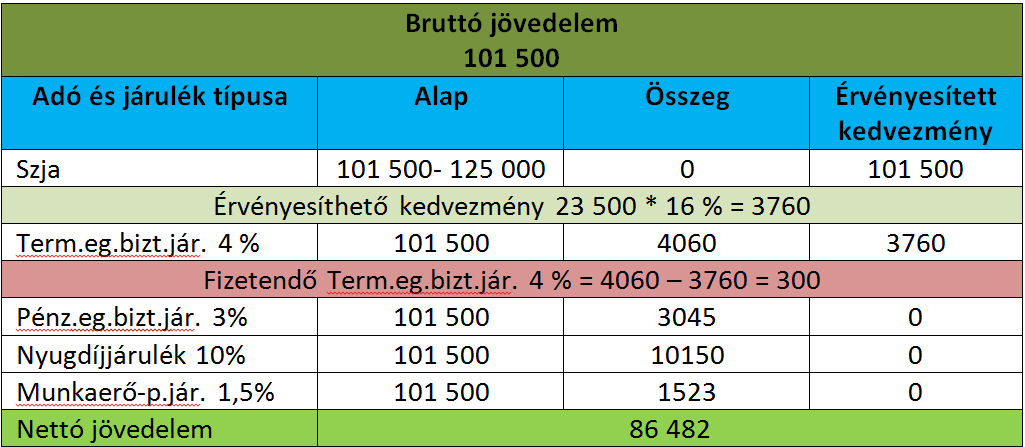

Minimálbéres, két eltartottal:

ÉRVÉNYESÍTÉSI SORREND:

- Természetbeni egészségbiztosítási járulék

- Pénzbeli egészségbiztosítási járulék

- Nyugdíjjárulék

A családi járulékkedvezmény érvényesítése nem érinti a biztosított társadalombiztosítási ellátásokra való jogosultságát és az ellátások összegét.

Családi járulékkedvezmény egyéni vállalkozó és társas vállalkozó esetében

A családi járulékkedvezmény érvényesítése ebben az esetben sem érinti a biztosított társadalombiztosítási ellátásokra való jogosultságát és az ellátások összegét.

A családi járulékkedvezmény nem csökkenti az egyéni vállalkozó által fizetett és a társas vállalkozó által fizetett járulékot, továbbá azt a járulékkötelezettséget, amelyet az Szja tv. szerint adómentes vagy bevételnek nem minősülő – ide nem értve a munkavállalói érdekképviseletet ellátó szervezet részére az adóévben levont (befizetett) tagdíj összegét – járulékalap után kell megfizetni.

Ha az egyéni vállalkozó kivétje, átalányban megállapított jövedelme vagy a társas vállalkozó személyes közreműködői díja nem éri el a törvényben meghatározott, elvárt járulékalapot, akkor a családi

járulékkedvezményt a kivétet, az átalányban megállapított jövedelmet vagy a személyes közreműködői díjat terhelő járulékok erejéig lehet érvényesíteni.

Tbj.29.§(3)… A nyugdíjjárulék alapja havonta legalább a minimálbér, az egészségbiztosítási- és munkaerő-piaci járulék alapja havonta legalább a minimálbér másfélszerese.

Tbj.27.§(2) … A nyugdíjjárulék alapja havonta legalább a minimálbér, az egészségbiztosítási- és munkaerő-piaci járulék alapja havonta legalább a minimálbér másfélszerese.

Az egyéni vállalkozó és a vállalkozó csak a tényleges jövedelem kivét járulékának összegéig érvényesítheti a családi járulékkedvezményt!

Példák:

![]()

2014 -kiegészítő tevékenységű vállalkozó (nyugdíjas) Eü szolg járulék fizetése–ÚJ foglalkozási viszony

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióA Tbj. 37/A. §-a helyébe a következő rendelkezés lép:

„37/A. § Nem kell egészségügyi szolgáltatási járulékot fizetni arra az időtartamra, amely alatt a kiegészítő tevékenységet folytató vállalkozó

a) keresőképtelen, gyermekgondozási segélyben részesül,

b) fogvatartott,

c) állat-egészségügyi szolgáltató tevékenysége szünetel,

d) ügyvédi tevékenysége, közjegyzői vagy szabadalmi ügyvivői kamarai tagsága szünetel,

e) egyéni vállalkozói tevékenysége szünetel,

f) foglalkoztatása a munkaviszonyában vagy egyidejűleg fennálló több munkaviszonyában együttesen eléri a heti 36 órát.”

2013.12.31 -ig az f) pont nem volt benne, tehát ennek megfelelően 2014 -ben egy új foglalkozási viszony került bevezetésre, Társas váll.kieg.tevékenys.(heti 36 ó.mv. mellett) néven. Ezt a foglalkozási viszonyt választva a program nem vonja a 2014 -ben a havi 6810 forint (napi 227 forint) egészségügyi szolg. járulékot.

![]()

Adatmentő program aktualizálása

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióAktualizálásra került a Start menü /Minden program vagy Programok/Kulcs-Soft/Karbantartás /Adatmentő és visszatöltő segédprogram működése, mely tartalmazza a 2014 -es év biztonsági mentésének lehetőségét is.

![]()

Adatszolgáltatás opciók, nyomtatványok lekérése „fejlesztés alatt” címszóval, és megjelent nyomtatványok aktualizálása 2014-re

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióA 2014. januári programverzióban azon nyomtatványok, illetve nyilatkozatok ,melyeknek formai vagy tartalmi változása várható, nem kérhetőek le a programból. Az illetékes szerv által történt publikálás után természetesen programunkban is frissítésre kerülnek.

A már publikált adó adatlap, illetve nyilatkozat aktualizálásra került.

![]()

Számfejtéssel kapcsolatos évközi Mt. változások összes hónapra való alkalmazása

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióA 2013 -as évközi változások megkövetelték, hogy több opciót, és lehetőséget is biztosítsunk a programban arra, hogy a Munka Törvénykönyvében meghatározott előírásokkal szemben , a munkavállalók részére pozitívan eltérhessenek felhasználóink. A 2014 -es évben a külön hónapokra történő beállításra már nem lesz szükség, így a 2013 -as decemberi beállítások kerülnek át a 2014 -es cégek Beállítások/Számfejtés beállításai opcióba.

![]()

Tagi kivét nyugdíjas jövedelem jogcím átnevezése: Tagi kivét kiegészítő tev. 2014-ben

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióAz egyértelműbb programkezelés érdekében az eddig Tagi kivét nyugdíjas jövedelem jogcím Tagi kivét kiegészítő tev. néven található a programban.

![]()

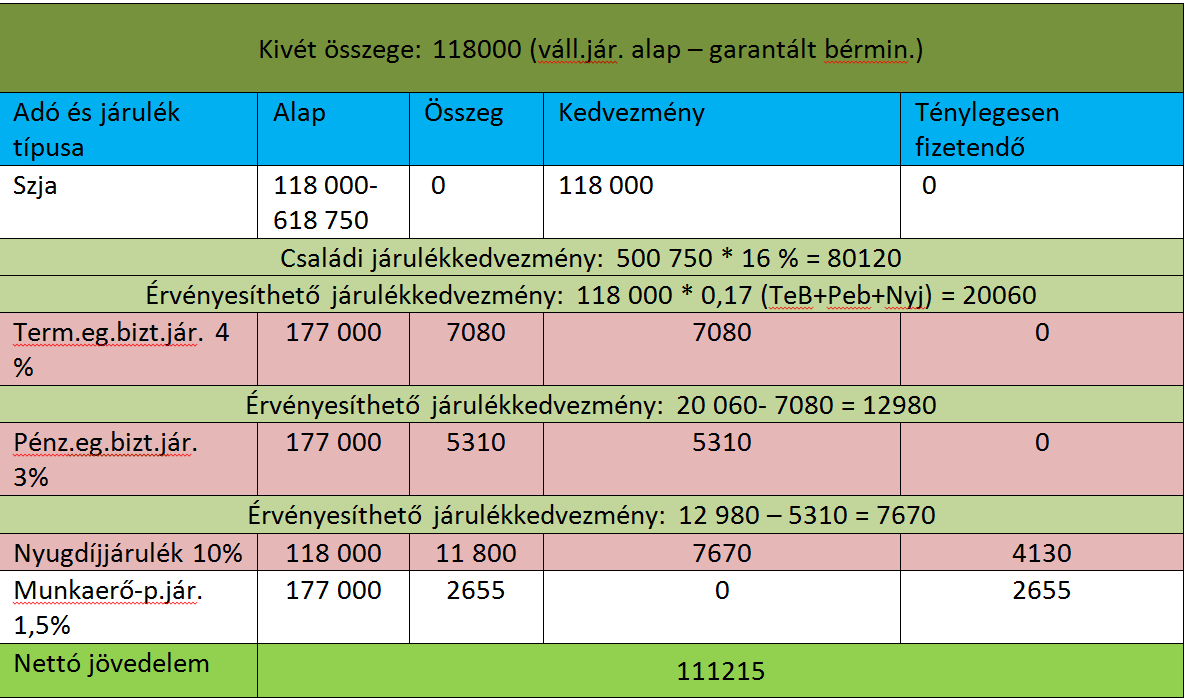

2014-es Tb naptár

Kulcs-Bér Kompakt és Prémium verzióban elérhető funkcióProgramunkban beépítésre került a 2014 -es Társadalombiztosítási és számfejtési naptár, amely elérhető a Nyomtatványok/ Munkaügyi/Tb naptár opcióban.

![]()

Béren kívüli juttatások kedvezményes határának módosítása, melyek a minimálbér százalékához köthetőek.

A 2014-es minimálbér és garantált bérminimum változásának köszönhetően módosításra kerültek azon béren kívüli juttatások havi, illetve éves összegei, melynek bruttó maximuma vagy kedvezményes határa a minimálbér bizonyos százaléka alapján van meghatározva.

Fontos! Amennyiben Ön egyedileg létrehozott jövedelem jogcímet, vagy foglalkozási viszonyt használt a 2013 -as évben, évnyitást követően feltétlenül ellenőrizze paramétereit, hogy megfelelnek-e a január 1-től hatályba lépő törvényeknek! Az egyedileg felvitt jogcímekre a frissítés idén sem hat ki.

![]()

2014-hallgatói munkaszerződéssel foglalkoztatott munkavállaló

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkcióA hallgatói munkaszerződések szélesebb körű alkalmazásának ösztönzése céljából mentesíti a törvény a biztosítási és járulékfizetési kötelezettség alól azon hallgatókat, akiket hallgatói munkaszerződés alapján képzési program keretében vagy a képzés részeként megszervezett szakmai gyakorlat vagy gyakorlati képzés keretében foglalkoztatnak. A hallgatói munkaszerződés alapján létrejött jogviszony szociális hozzájárulási adófizetési kötelezettséget sem eredményez ezentúl. Fontos, hogy amennyiben ilyen jellegű jogviszonyban foglalkoztat munkavállalókat, januárban ki kell jelenteni őket a T1041-es nyomtatványon.

Törvényi háttér: Az Új Tbj alapján a hallgatói munkaszerződéssel foglalkoztatottak 2014 -től nem minősülnek biztosítottnak.

Tbj. (1997.évi LXXX. tv.)

11. § A biztosítás nem terjed ki:

a)96 külföldi állam Magyarországra akkreditált diplomáciai és konzuli képviselete személyzetének külföldi állampolgárságú tagjára (a továbbiakban: képviselet tagja), a külföldi állampolgárságú háztartási alkalmazottra, aki kizárólag a képviselet tagjának alkalmazásában áll, a képviselet tagjával közös háztartásban élő külföldi állampolgárságú családtagra (házastárs, gyermek), feltéve hogy az alkalmazottra, illetve a családtagra kiterjed a küldő állam vagy más állam társadalombiztosítási rendszere, továbbá a nemzetközi szervezet nemzetközi szerződés alapján mentességet élvező tisztviselőjére (alkalmazottjára) és vele közös háztartásban élő családtagjára (házastárs, gyermek), feltéve hogy kiterjed rájuk a nemzetközi szervezet szociális biztonsági rendszere;

b)97 a magyar jogszabályok szerint be nem jegyzett külföldi munkáltató által Magyarország területén foglalkoztatott, harmadik állam állampolgárságával rendelkező és külföldinek minősülő munkavállalóra, ha a munkavégzésre kiküldetés, kirendelés vagy munkaerő-kölcsönzés keretében kerül sor, feltéve, hogy e munkavégzés a két évet nem haladja meg; e rendelkezés ismételten nem alkalmazható ugyanarra a munkavállalóra, ha az előző belföldi munkavégzés befejezésétől számítva három év nem telt el;

c)98 az európai parlamenti képviselőre.

d)a hallgatói munkaszerződés alapján képzési program keretében vagy a képzés részeként megszervezett szakmai gyakorlat vagy gyakorlati képzés keretében foglalkoztatott hallgatóra.

Ezzel összefüggésben a Szocho tv. is változott.

Az Eat. 455. § (3) bekezdése a következő d) ponttal egészül ki:

(Nem eredményez adófizetési kötelezettséget)

„d) a nemzeti felsőoktatásról szóló 2011. évi CCIV. törvény 44. § (1) bekezdés a) pontja szerint a hallgatói munkaszerződés alapján létrejött jogviszony,”

![]()

Tanulószerződéses foglalkoztatott járulékalapjai

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkció2014. január 1 -től a módosított Tbj. szerint a tanulószerződésben meghatározott díj helyett, a tanulószerződés alapján ténylegesen kifizetett díjat kell alapul venni a járulékalap meghatározásakor. Ezzel párhuzamban a Szocho tv. 2014.01.01 -től kimondja, hogy a kifizetőt terhelő adó alapja – az eddigiektől eltérően- január 1 -től a tanulószerződés alapján ténylegesen kifizetett díj. A tanulószerződéssel foglalkoztatott munkavállalók esetében a 2014-2015 tanévre tekintettel módosításra került a szabadság nyilvántartás, azaz a jelenlét naptár opció, a „tanulók oktatási szünete 2013/2014″ és a ”tanulók oktatási szünete 2014/2015 jogcímmel módosult.

![]()

2014-ben megszűnt foglalkoztatói kedvezmények

2014-ben már nem érvényesíthető, illetve nem jelölhető, a nettó érték megőrző kedvezmény, illetve a Start Plusz, Start Extra, Start Bónusz kártyák 2013. 12. 31-én lejárnak, illetve kifutó a karrier híd program.

Következő évre áthúzódó munkaidő keret adatainak megjelenítése a bérfizetési jegyzéken

![]()

Kutatók foglalkoztatása után járó adókedvezmény kiterjesztése 2014-től

Kulcs-Bér Light,Kompakt és Prémium verzióban elérhető funkció2011. évi CLVI tv. 462/F § kiegészítésre került:

b) a nemzeti felsőoktatásról szóló törvény szerint doktori képzésben részt vevő hallgató vagy doktorjelölt

munkavállalót foglalkoztató – vállalkozásként működő kutatóhelynek minősülő – kifizető, az őt a munkaviszonyra tekintettel terhelő adóból adókedvezményt vehet igénybe.

(2) Az adókedvezmény összegét a kifizető havonta, az adott hónapban fennálló adófizetési kötelezettséget eredményező munkaviszonyonként külön-külön kiszámított részkedvezmények összegeként állapítja meg. A részkedvezmény egyenlő

b) az (1) bekezdés b) pont szerinti munkavállaló esetében a foglalkoztatott természetes személyt (munkavállalót) az adómegállapítási időszakra megillető, az adó alapjának megállapításánál figyelembe vett, a munkavállalót terhelő közterhekkel és más levonásokkal nem csökkentett (bruttó) munkabér, de legfeljebb 200 ezer forint 14,5 százalékával.

(3) Ha a kifizető a foglalkoztatottat az adómegállapítási időszak egy részében nem, vagy nem kizárólag az (1) bekezdésben meghatározott tevékenységnek megfelelő munkakörben foglalkoztatta, a munkaviszony alapján ezen adómegállapítási időszakra vonatkozóan részkedvezményt nem érvényesíthet.

(4) Azon hónapra vonatkozóan, amelyben a munkavállaló munkaviszonya kezdődik vagy véget ér, a részkedvezmény az egész hónap tekintetében megilleti a kifizetőt.

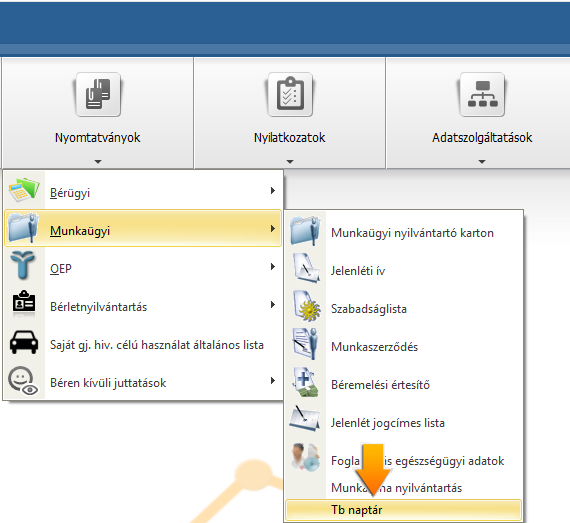

A fentieknek megfelelően a dolgozó jogviszony adatain belül, a kedvezményes foglalkoztatás új sorral bővült „doktori képzésben részt vevő/doktor jelölt kedv.” A kedvezmény- a többihez hasonlóan- más kedvezménnyel nem összevonható.

![]()

Várható kiadások, fejlesztések

Az egészségbiztosítási ellátásokra vonatkozó törvénnyel kapcsolatos módosításokból fakadó fejlesztések folyamatosan kerülnek majd aktualizálásra programunkban, melyek frissítés formájában lesznek elérhetőek.

Ilyen jellegű módosítások várhatóak például : ellátásra való jogosultság egyidejűleg, GYED extra elemei, bevallások aktualizálása

![]()

Egyéb megoldások a Kulcs-Bér 2014-ben:

Üzemi baleset : amennyiben 2013 -ról áthúzódó üzemi baleseti ellátásról van szó, a dolgozó táppénz számfejtésének ablakán új opció jelenik meg, amely információt ad az üzemi baleseti táppénz alapjáról. Abban az esetben ha a keresőképtelenség januárban kezdődik, a decemberi baleseti táppénz alap rendszeres és nem rendszeres jövedelemből származó része mutatkozik meg. Áthúzódó ellátás esetén pedig a keresőképtelenséget megelőző hónap jövedelme. A mező értéke szabadon módosítható.

Béren kívüli juttatások kifizetés napjának hatása a bevallásra: 2010 óta lehetőség van arra, hogy a természetbeni/béren kívüli juttatások kifizetésének napját külön megadjuk a Beállítások/Számfejtési beállítások opcióba. Abban az esetben, ha a természetbeni/béren kívüli juttatások kifizetésének napja 1-10 közé esik, a juttatásokat terhelő adót a következő havi bevallásban kell szerepeltetni. Megoldásra került jelen verziónkban az is, hogy amennyiben a fenti beállítást alkalmazzuk, a december havi béren kívüli juttatások adója a január havi összesítőkön látható, mivel ezek a szabály értelmében a február 12 -ig történő bevallásba fog bekerülni.

|

Hasznos volt az információ?

|

|

|

|

|

Kapcsolódó bejegyzések

|

|

|

|